https://www.sse.com.cn/disclosure/credibility/supervision/inquiries/maarao/c/10761574/files/7176928e52434d00b2bd31c264e3c719.pdf

https://www.sse.com.cn/disclosure/credibility/supervision/inquiries/maarao/c/10761574/files/7176928e52434d00b2bd31c264e3c719.pdfA股上市公司海利生物(603718.SH)拟进行重大资产购买及重大资产出售,一方面进军口腔修复业务,一方面剥离难以控制经营决策的相关资产。

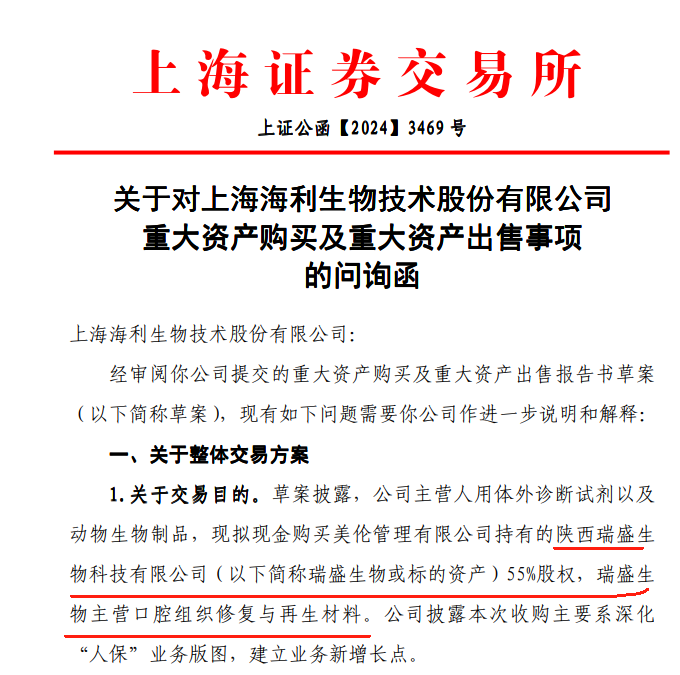

该重组事项受到上交所关注,2024年9月13日,公司收到上海证券交易所上市公司管理一部

上交所就整体交易方案

此次重组分为两个部分,

购买股权:

拟以现金购买美伦管理持有的陕西瑞盛生物科技有限公司(以下简称“瑞盛生物”)的55%股权,

出售股权:

同时拟向药明生物出售其持有的WuXi Vaccines(Cayman)Inc(以下简称“药明海德”)的30%股权。

草案披露,本次购买、出售交易相互独立,不互为前提和实施条件,其中现金收购瑞盛生物55%的交易对价为9.35亿元,资金主要来源于自有资金及出售药明海德股权的股权转让款。

陕西瑞盛生物科技有限公司

资料显示,海利生物是一家主营人用体外诊断试剂以及动物生物制品的企业,瑞盛生物主营口腔组织修复与再生材料。海利生物表示,公司拟通过此次交易新增口腔组织修复与再生材料业务,系深化“人保”业务版图,建立业务新增长点。

上交所要求海利生物结合公司口腔组织修复与再生材料领域的人员、技术储备等,说明公司拟新增口腔组织修复与再生材料业务的具体原因和考虑,前期衔接准备情况及后续经营规划;同时结合当前各业务板块经营情况,现有业务与瑞盛生物业务在销售、供应、技术等方面的关联性,说明新增业务与现有业务是否能够形成协同效应。

上交所要求公司结合瑞盛生物主要收入、成本构成、同行业可比公司毛利率情况等,说明报告期内毛利率较高的合理性;结合种植牙及其配套品的集采政策变化、市场竞争情况等,分析说明直至2028年毛利率维持在80%左右的合理性。

重组草案显示,瑞盛生物采用收益法作为交易定价依据,股东全部权益评估值为17.11亿元,增值15.48亿元,增值率达到952.12%。

上交所要求海利生物结合瑞盛生物报告期内股权转让对应的估值情况,说明本次交易与前次交易估值差异的原因及合理性;并补充披露本次交易预计形成的商誉金额及具体确认依据,同时基于现有条件判断未来商誉减值风险以及对标的资产经营业绩的影响,并充分提示风险。

上交所要求海利生物列示本次交易作价对应的P/B、P/E、EV/EBIT、EV/S等估值指标,以及近期市场可比交易案例的评估方式、增值率等情况;结合前述内容及同行业可比上市公司估值情况,分析说明本次估值采用市场法且选择P/B而非其他指标的原因及合理性,P/B估值是否能充分反映人用疫苗CRDMO业务的价值;结合上述内容,进一步说明出售药明海德交易作价的公允性,交易是否充分保障上市公司利益。

根据界面新闻消息,瑞盛生物曾于2022年筹划A股上市。2022年美伦管理出售其所持有的部分瑞盛生物股权,根据其时北京中天华资产评估的评估报告,按收益法评估全部权益价值为19375万元,增值额14774.05万元,增值率321.11%。

海利生物对此解释,最新评估距前次评估期间,瑞盛生物所处外部市场环境及自身经营情况已发生显著变化,从而导致本次评估预测的营业收入及期间费用等有所变化,因此本次评估增值金额及增值率相对较高。

版权声明:所有「牙牙在线」的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。