-

按中国的自营或托管肿瘤医疗机构的数目计,美中嘉和于中国民营肿瘤医疗集团中排名第二; -

按2022年中国的肿瘤治疗赋能服务的收入计,美中嘉和排名第二; -

按2022年收入计,美中嘉和是中国第五大民营肿瘤医疗服务提供商,市场份额0.5%; -

按自有或托管放疗设备单位的数目计,美中嘉和排名第二; -

美中嘉和亦为制定中国放射治疗多项国家行业标准的主要制定者中唯一一家民营医疗机构。

股东架构

招股书显示,美中嘉和在上市前的股东架构中,

杨建宇博士控制的泰和诚医疗(CCM)股东集团包括:

上海医学之星,持股28.43%;

北京泰和诚,持股10.10%;

天津泰和诚,持股4.15%;

上海信荷,持股1.97%;

通过投票委托安排可行使投票权:

上海冠佑,持股2.12%;

长生资产,持股1.97%;

自2023奶奶6月30日起一年内,将投票权委托于上海医学之星:

蓝海有方,持股0.98%;

田原女士,持股0.36%;

杨博士最终控制上述股东合计50.08%的投票权,为控股股东。

其他股东包括:

中金公司,通过中金佳泰,持股17.73%;

中信股份,通过宁波信钰,持股11.49%;

歌斐云诺,持股5.24%;

石药集团(01093.HK),通过石药集团恩必普,持股4.17%;

嘉兴盛识,持股2.17%;

苏州觉普,持股1.62%;

盛山潓赢,持股0.37%;

国富衡诚,持股1.65%;

领复甲子,持股1.00%;

金石灏汭,持股0.98%;

丰川弘博,持股0.98%;

嘉兴乐澄,持股0.90%;

共青城金和,持股0.68%;

金康肾友,持股0.52%;

海南乾原,持股0.44%;

盛山潓赢,持股0.35%。

高管(5名)

高管包括董事长兼执行董事杨建宇博士,执行董事、总经理兼总裁付骁女士,执行董事兼副总裁常亮先生,执行董事兼董事会秘书施波涛先生,财务总监常颖女士。

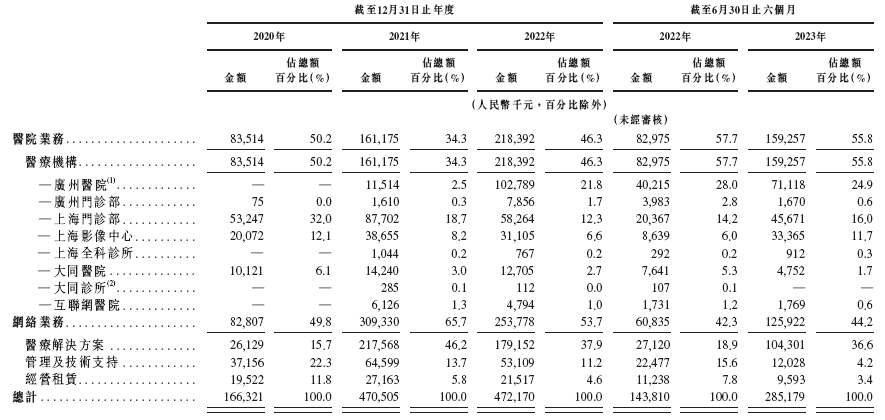

公司业绩

财务数据显示,在过去的2020年、2021年、2022年和2023年上半年,美中嘉和的营业收入分别为1.66亿、4.71亿、4.72亿和2.85亿元人民币,相应的净亏损分别为 5.91亿、8.31亿、6.37亿和2.14亿元人民币;相应的经调整净亏损分别为3.19亿、4.88亿、4.71亿和2.14亿元人民币。

更多香港IPO上市资讯:www.ryanbencapital.com

香港 IPO中介机构排行榜 (过去两年:2021年&2022年)

2022年香港IPO市场:上市90家,募资1046亿,破发59%,退市64家